[단독] 합병 결의뒤 '호재' 쏟아내..삼성, 문건대로 주가 주물렀다

미전실서 주가조작 플랜 왜

국민연금 찬성 끌어내려 작전

합병 공개 전 '악재' 부각 주가 낮춰

합병 이사회 이후엔 주가 띄우기

합병 위기때마다 호재로 진화

주식매수 청구가 넘기는데 사활

법조계 "합병 성사 시키기 위한

선별적 정보공개 시세조종 해당"

합병 시너지 분석 내용은 없어

이재용 등 지분율 변동 상세히

“악재는 합병 이사회 전에 선반영해 주가를 낮춘 후, 이사회 이후 양사 주가가 상승 추세를 형성하는 것이 의결권 확보 및 주식매수청구권 행사 최소화에 유리.”

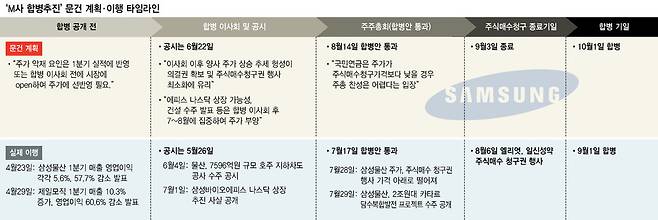

삼성그룹 컨트롤타워였던 미래전략실(미전실)이 작성한 것으로 보이는 ‘엠(M)사 합병추진(안)’ 문건에는 합병 추진 전략과 일정이 세세하게 담겼다. 삼성은 그동안 ‘삼성물산이나 제일모직과 같은 대형 상장사의 주가를 조작하는 것이 불가능하다’고 대외적으로 주장해 왔지만, 내부적으로는 “주가 관리”, “주가 부양” 등의 단어를 쓰며 ‘주가조작’을 계획하고, 또 꼼꼼하게 이행한 것으로 나타났다.

■ ‘국민연금’ 찬성 중요하다며 ‘주가조작’ 계획한 미전실

문건을 보면, 삼성은 국민연금의 동의를 얻는 것을 합병 성사의 ‘관건’으로 보고, 국민연금과의 “우호적인 관계 유지”가 중요하다고 강조했다. 삼성은 2014년 11월 국민연금이 삼성중공업과 삼성엔지니어링의 합병추진 과정에서 주가하락을 문제 삼으며 대규모로 주식매수청구권(합병에 반대하는 주주가 자신의 주식을 회사에 팔 수 있는 권리)을 행사해 합병이 좌절된 경험이 있었다. 삼성으로서는 합병 결의 후 주가를 주식매수청구가격(주식청구권을 행사하는 가격)보다 높게 유지하는 게 중요하다는 교훈을 얻은 셈이다.

공교롭게도 이번에도 제일모직-삼성물산의 합병은 ‘국민연금’의 손에 달려있었다. 제일모직의 경우 그룹 지분율이 51.8%에 이르기 때문에 합병안 주총 통과에 문제가 없었지만 삼성물산의 경우 합병을 위해서는 특별결의 요건을 충족해야 하는데, 삼성물산의 그룹 지분율이 13.8%에 불과해 우호지분을 감안하더라도 19.5%의 추가 동의가 필요했다. 삼성은 문건에서 삼성물산 지분 11.9%(2015년 1월 기준)를 차지한 “국민연금이 반대할 경우 주총 통과가 어려울 것”이라고 분석했다.

이에 삼성은 “주총 의결권 행사 시점의 주가가 가장 중요”하다고 판단했다. “국민연금, 한국투자증권 등이 주가가 주식매수청구가격보다 낮을 경우 내부 의결권 행사원칙에 따라 주총 찬성이 어렵다는 입장”을 전해온 상황에서, “합병비율에 대한 문제 제기는 이사회 결의 이후 주가가 상승하면 설득 가능하나, 주가가 하락하면 별다른 대책이 없다”는 판단이었다.

결국 삼성은 합병 공개 전에는 ‘악재 요인’인 제일모직과 삼성물산의 부진한 1분기 실적을 시장에 공개해 “주가에 선반영”되도록 하고, 합병 이사회 이후에는 ‘주가를 부양’하는 전략을 짰다. 합병 공시 전에는 제일모직과 삼성물산의 주가를 미리 낮췄다가 공시 후 주가를 띄우는 방법으로 “상승 추세”를 만들어 국민연금 등의 ‘주식매수청구권 행사’를 최소화하는 전략이었다.

■ 한달 앞당겨 그대로 실행된 ‘합병 플랜’...시세조종도 ‘계획’대로

문건에서 계획된 합병 전략은 일정이 한 달 정도 앞당겨졌을 뿐 실제 거의 그대로 실행됐다.

‘1대 0.35’라는 합병비율이 산출되는 기간(2015년 4월26일~5월25일) 즈음, 삼성물산과 제일모직의 부진한 1분기 보고서가 공시됐다. ‘디데이’인 이사회의 합병 결의일(5월26일) 이후에는 호재성 정보가 연이어 흘러나왔다. 6월4일 삼성물산이 7596억원 규모의 호주 지하차도 공사를 수주한 사실이 공시됐다. 다음날 삼성물산의 주가는 7만6100원으로 전일 대비 9.5%나 치솟았다. 이어서 문건에 나온 계획대로 제일모직은 7월1일 삼성바이오에피스의 나스닥 상장 추진을 알렸다. 결국 삼성물산은 7월17일 국민연금을 포함한 69.5%의 찬성(주주 83.57% 참석)으로 합병을 통과시켰다.

합병안 통과 이후 삼성물산 주식이 주식매수청구가격 아래로 떨어자, 삼성물산은 다시 ‘호재성 정보’를 내놓는다. 삼성물산은 이미 5월에 체결된 2조원대 카타르 담수복합발전 프로젝트 수주 사실을 7월29일 알렸고, 그 직후 삼성물산 주가는 5일만에 반등해 주식매수청구 행사 가격을 넘어섰다.

■ ‘합병 시너지’ 한마디도 등장하지 않는 문건...‘오너 일가 지분율 변동’ 상세 분석

삼성은 당시 합병 이유로 ‘사업 시너지 강화’를 들며 대대적인 선전에 나섰지만, 정작 내부 문건에는 합병의 ‘시너지’ 효과를 분석하는 내용이 전혀 등장하지 않는다는 점도 주목된다.

삼성은 ‘합병개요’를 설명하는 문건의 첫 페이지부터 이재용 부회장을 비롯한 그룹사의 합병 전후 지분율 변동을 상세히 분석했다. 문건은 “합병 후 (오너 일가를 비롯한) 그룹 지분율이 36.1%”라며 “부회장님(이재용 부회장 추정) 18.3%, BJ/SH(이부진 신라호텔 사장, 이서현 삼성복지재단 이사장 추정) 각 6.1%, 회장님(이건희 회장 추정) 3.2%, (삼성)화재 1.7%, 재단 0.7%”라고 적었다.

또 별지로 첨부된 문건을 보면, 합병 전후 오너 일가, 국민연금, 기타 주주 등의 지분율 변동이 표로도 분석되어 있다. 합병의 목적이 합병 당사자의 이익을 극대화하려는 것이 아니라 이재용 부회장을 비롯한 오너 일가의 그룹 지배력 강화에 있다는 것을 짐작하게 하는 대목이다.

■ 법조계 “합병 성사위해 주가 부양하면 시세조종 행위”

법조계에서는 문건에 나온대로 “의결권 확보 및 주식매수청구권 행사 최소화에 유리”하게 하기 위해 선별적으로 정보를 공개했다면, 자본시장법상 금지된 시세조종 행위(주가조작)에 해당할 가능성이 높다고 보고 있다. 금융소송 전문가인 김광중 변호사(법무법인 한결)는 “주가는 수요공급 법칙에 따라 시장에서 정해져야 하는데, 자신들의 이해관계에 따라 특정 시점에 정보를 내는 것을 계획하고 실행했다면 인위적으로 주가를 조작한 셈”이라며 “삼성이 내놓은 정보에 따라 일반 투자자들은 막대한 피해를 입을 수 있는 상황이었기 때문에 시세조종 등 심각한 범죄에 해당할 가능성이 높다”고 말했다. 임재우 기자 abbado@hani.co.kr

▶페북에서 한겨레와 만나요~

▶신문 보는 당신은 핵인싸!▶7분이면 뉴스 끝! 7분컷

[ⓒ한겨레신문 : 무단전재 및 재배포 금지]

Copyright © 한겨레. 무단전재 및 재배포 금지.

- 나경원, '총선 전 북미회담 개최 자제' 미국에 요구

- 황교안 대표, 단식 8일만에 병원 이송

- [단독] 합병 결의뒤 '호재' 쏟아내..삼성, 미전실 문건대로 주가 주물렀다

- [김종구 칼럼] '멸문지화'의 법과 원칙

- 골프장서 딱 걸린 상습 체납자, 번호판 떼자 "돈 주겠다"

- '강제노동 부정' 일 단체가 군함도 유네스코 연구보고서 작성

- 팽목항 세월호 가족숙소에 날아든 전기·수도료 통지서

- '밤비걸'이 구독자 50만 명일 때 유튜버 그만둔 이유

- 성착취 가해자 추적 보도 시작되자 '비밀방'에선 "기레기 잡아라"

- 1천대 기업 CEO '58년생 개띠'가 가장 많아