'미트론' 사기극에 놀아난 제2금융..피해규모 1조 달할 수도

|

[서울경제] 지난달 동양생명(082640) 등 금융사들은 검찰에 육류유통업자와 냉동창고업자 등을 사기 혐의로 고소했다. 이 업체들은 보유한 육류를 담보로 10여개 금융사에서 중복 대출을 받았다. 지난해 말부터 드러나기 시작한 육류담보대출(미트론) 사기는 피해 규모가 1조원대에 달할 수 있다는 주장이 나오며 제2금융권을 바짝 긴장시켰다. 어이없게도 대출 구조는 너무 허술하다. 냉동창고업자·중개업자·대출차주가 공모해 육류를 담보로 여러 곳의 금융사에 대출을 받으며 문제가 발생했다. 고금리 수익에 눈먼 금융사들이 허술한 담보확인증 하나만 믿고 수천억원의 대출을 해줬다.

금융업계에서는 이번 사기 대출이 발생한 금융사들의 손실금액을 5,000억원까지 보고 있다. 신용평가사들은 해당 금융사의 신용등급을 강등하는 등 제2금융권 자본 건전성에도 적신호를 보내고 있다.

이번 사기 대출 사건은 동양생명이 지난해 말 한 육류 유통회사에서 대출금 연체액이 눈덩이처럼 커지자 내막을 알아보는 과정에서 하나의 육류 담보물에 여러 금융회사가 대출해준 사실을 발견하며 수면 위로 올라왔다. 미트론은 동산담보대출 중 ‘양도담보대출’에 해당해 담보물 등기를 하지 않아도 된다. 특히 제2금융권은 육류의 유통기한이 짧아 굳이 등기제도를 활용하지 않는다는 허점을 업체들이 파고든 것이다.

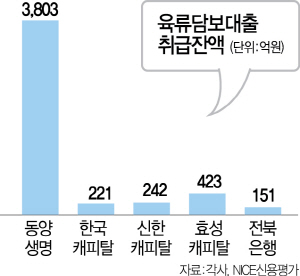

나이스신용평가는 23일 미트론의 총 손실액 및 부실 가능 여신을 파악한 결과를 발표했다. 보고서에 따르면 지난 2016년 12월 말 기준 미트론 관련 손실액이 있는 금융회사는 동양생명·한국캐피탈(023760)·신한캐피탈·효성캐피탈·전북은행 등 총 5개사다. 이들의 정상 대출을 포함한 미트론 손실 잔액은 4,838억원에 달하는 것으로 나타났으며 이 중 4,443억원은 고정이하(부실채권)이다. 대손충당금 전입액은 3,118억원이다.

|

미트론 사기 대출은 제2금융권의 자본 건전성을 위협하고 있다. 나이스신용평가는 “사고 업체와 연계된 여신은 대부분 금융회사에서 회수의문이하 여신으로 분류됐으며 향후 담보물건 회수 가치, 채권자 협의에 따른 중복 담보물건의 회수 권리 확보 여부 등에 따라 추가 손실부담 가능성이 상존하는 것으로 판단된다”고 말했다. 나이스신용평가는 앞서 22일 미트론 사기 대출에 직접 피해를 입은 한국캐피탈의 장기신용등급(A/부정적→A-/안정적)과 단기신용등급(A2→A2-)을 모두 하향 조정했다. 한국캐피탈의 미트론 취급 잔액 113억원 중 회수 가능성 기준으로 요주의 57억원, 회수의문 21억원, 추정손실 35억원으로 분류했다. 부실 규모가 큰 동양생명은 대주주인 안방보험에 유상증자로 손을 벌린 상황이다. 나이스신용평가 측은 “이번 사건으로 동산담보대출 전반에 대한 부실 우려가 커졌다”며 “다수 금융회사가 연계된 부실 대출 사례가 발생했다는 점에서 향후 금융회사의 여신심사를 포함한 시스템 리스크 관리 수준에 대한 점검을 보다 강화할 계획”이라고 말했다.

/서지혜기자 wise@sedaily.com

Copyright © 서울경제. 무단전재 및 재배포 금지.

- 박태남 KBS 아나운서, 향년 59세로 별세..전현무·한석준 예능 기회 준 선배

- 백일섭 졸혼 이유는? "아내와 성격 차이" 손자 양육비 대고 있어..이혼 대신 독립적 생활

- 유승준, '입국금지' 2심서도 패소..과거 머리 기른 채 "여러분 마음이 제 마음"

- 백일섭 졸혼, 아내를 가끔 보냐 "1년 넘었다. 집을 나온지 16개월 됐다"

- '징역 1년 구형' 한화 3남 김동선, 당시 '난취 난동' 보니..경찰차 파손까지

- [차기 대선 지지율] 문재인 선두 고수 32.4%, 안희정 '선의 발언' 논란에 1.2% 하락에도 2위

- '동지서 경쟁자'로..이해진·김범수·이준호 결제시장 진검승부

- "또 장시호 때문에.." 천하의 '우병우' 발목 잡은 건

- 뭔가 이상하던 '北리정철' 드러난 어마어마한 정체

- '완벽한 아내' 고소영, 권투 글러브 끼고 프로 복서급 포스 보여