잘 나가던 외식업체 안 팔린다..M&A시장서 '홀대'(종합)

할리스커피·bhc·맥도날드·KFC…잇따라 가격조건 등으로 거래성사 안돼

[아시아경제 오주연 기자]'할리스커피, 맥도날드, KFC, bhc, 크라제버거….'

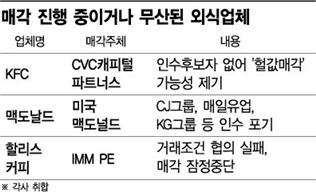

올해 인수합병(M&A) 시장에 매물로 나온 외식업체들이 가격 조건 등이 맞지 않아 거래가 성사되지 않는 등 어려움을 겪고 있다. 외식시장 전망이 불확실해진 데다가 일부 업체들은 수익성까지 떨어져 마땅한 인수자 찾기가 힘들어진 것으로 풀이된다.

6일 관련업계에 따르면 '헐값 매각' 이슈에 선 KFC는 이달 대표이사를 돌연 교체했다. KFC 관계자는 "지난 1일 이제훈 새 대표이사를 선임했다"고 밝혔다. 지난해 말 이진무 전 대표가 취임한 지 불과 1년만이다. 지난달 말 사임한 이 전 대표는 사실상 경질됐다고 보는 게 업계 중론이다.

시장에서는 대주주인 홍콩계 사모투자펀드 운용사 CVC캐피털파트너스가 KFC를 매물로 내놓았지만, 인수후보를 찾지 못해 당초 인수했던 금액보다 낮은 가격에 매각할 것이라고 관측하고 있다. 본사는 매각설을 부인하고 있지만 KFC의 악화되는 수익성은 이러한 매각설에 힘을 보태는 분위기다.

KFC는 2014년 CVC캐피털파트너스에 1000억원에 인수된 이후 2013년 115억원이었던 영업이익이 68억원으로 절반 가까이 줄었다. 지난해에는 11억원으로 2년새 10분의 1토막이 났다. 지난 7월 18년 만에 처음으로 제품가를 최대 18% 인하한 것도 수익성 회복을 위한 극약처방으로 보는 시각도 있다. 그러나 올해 영업이익도 지난해와 크게 다르지 않을 전망이다.

사모펀드는 철저하게 수익 창출을 목표로 해 기업을 사들여 가치를 높인 뒤 되파는 '바이아웃(buy out)펀드'로 분류된다. 기업 재매각을 통해 수익을 창출하기 때문에 인수된 기업은 또 다시 인수합병 시장에 매물로 등장할 수밖에 없는 구조다. 이에 따라 통상 사모펀드에 매각됐던 업체들은 3~5년 내에 재매각된다.

CVC캐피털파트너스도 당초 수익성을 기대하고 두산그룹으로부터 인수했지만, 갈수록 수익성이 떨어지자 인수금액보다 낮은 가격에라도 매각할 거란 전망이 나오고 있는 것이다. 취임 1년밖에 되지 않은 이 전 대표가 급하게 교체된 것도 이러한 배경과 무관치 않다는 게 업계 설명이다.

인수금액에 대한 입장 차이로 매각이 불발된 경우도 있다. 맥도날드는 이달 초 싱가포르에서 매각설명회를 다시 열 예정으로 알려졌다. 당초 CJ그룹과 매일유업, KG그룹 등이 인수의향을 밝혔지만 모두 본입찰 전에 발을 뺐다. 인수후보자들이 연이어 인수 포기 의사를 밝힌 것은 미국 맥도날드 본사와 인수조건 등에 대한 견해차가 컸기 때문으로 파악된다.

익명을 요구한 관련업계 한 대표는 "매각가가 5000억원으로 알려졌지만 이 금액은 사업운영권만 포함된 것으로 맥도날드가 갖고 있는 부동산, 현금, 매장건물 등의 비용은 빠져있다"면서 "이에 실제로 들어가는 돈은 9000억원 정도가 될 것으로 예상돼 가격이 지나치게 높으니 매각성사에 어려움을 겪는 것"이라고 분석했다.

맥도날드는 기존의 계약조건을 다소 완화하고, 매각을 위한 모든 가능성을 열어두고 있지만 여전히 사모펀드에는 매각하지는 않겠다는 입장이다. 맥도날드 관계자는 "사모펀드는 단기간 내 큰 성과를 얻어 되파는 것을 목적으로 하기 때문에 맥도날드의 가치와 철학을 장기적으로 공유할 사업 파트너로서는 적합하지 않다고 본다"고 말했다.

이밖에 할리스커피와 bhc 등도 올해 매각이 중단됐다. 할리스F&B는 2013년 IMM PE에 450억원에 인수된 이후 매출액은 지난해 1085억원, 영업이익은 68억원으로 전년대비 각각 35.2%, 23% 증가했다. 인수 3년 뒤인 올해 IMM PE는 중국ㆍ대만계 전략적투자자(SI) 2~3곳을 대상으로 본격 협상을 진행했지만, 구체적인 거래조건 협의에 실패해 매각을 잠정 중단했다.

외식업계 관계자는 "현금창출 측면에서 외식은 M&A시장에서 인기있는 업종이지만, 최근 치열해진 시장상황과 경기불황 등으로 수익성이 불투명해지고 사모펀드에 수차례 매각되면서 인수대금도 점점 높아져 매각이 성사되기 까다로워지고 있다"고 말했다.

오주연 기자 moon170@asiae.co.kr

Copyright © 아시아경제. 무단전재 및 재배포 금지.

- "갓 입사한 직원, 갑자기 출산휴가 통보…거부시 합의금 뜯겠다 협박도" - 아시아경제

- "축의금 10만원 냈는데 갈비탕 주다니"…하객 불만에 갑론을박 - 아시아경제

- "일본왔으면 일본어로 주문해라" 생트집 잡던 선술집 결국 - 아시아경제

- "자동차 사준다던 친아버지, 아들 상대로 중고차깡 사기쳤어요" - 아시아경제

- "34만원짜리 목걸이 사세요" 은둔 중이던 트럼프 부인 돌연 등판 - 아시아경제

- 굽은 허리 펴고 150m 달렸다…기적 보여준 '국민마라토너' 이봉주 - 아시아경제

- [단독]내년 공무원연금 적자, 세금 10조 투입해 메운다 - 아시아경제

- 선우은숙 측 "유영재, 내 친언니 강제추행…사실혼 숨기고 결혼" - 아시아경제

- 막내딸 '엄청난 꿈' 1만원에 산 아빠, 5억 복권 당첨 - 아시아경제

- "이강인, 손흥민에 무례한 말"…'탁구게이트' 입 연 클린스만 - 아시아경제